MỤC LỤC

Như đã trình bày ở phần trước, phương thức thanh toán Chuyển tiền T/T sẽ rất rủi ro cho người XK, hoặc rất rủi ro cho người NK. Người XK sẽ không tin tưởng vào khả năng thanh toán của người NK. Do vậy, người XK yêu cầu phải có một ngân hàng đứng ra “bảo đảm” rằng nếu người NK không có khả năng trả tiền hàng thì bên ngân hàng đó sẽ trả tiền cho người XK. Đồng thời, về phía người NK, nếu người NK không đủ tiền mua hàng, thay vì phải vay tiền của ngân hàng thì họ lại nhờ ngân hàng làm ra một kiểu bảo lãnh như vậy trước người XK để người XK tin tưởng mà bán hàng.

Xuất phát từ nhu cầu như vậy của hai bên, ngân hàng cung cấp một loại hình dịch vụ thanh toán gọi là tín dụng chứng từ. Theo đó, ngân hàng của người NK sẽ mở một Thư tín dụng (sau khi người NK đã ký quỹ làm tin một số tiền cho ngân hàng này). Trong Thư đó, ngân hàng này cam kết sẽ trả tiền cho người XK nếu người XK giao hàng và xuất trình được bộ chứng từ lô hàng đầy đủ, hợp lý, hợp lệ. Có nghĩa là ngân hàng này sẽ dùng chính tiền của mình để trả tiền cho người XK. Về phần mình, chỉ cần nhìn thấy Thư tín dụng này, người XK sẽ giao hàng cho người NK mà không cần quan tâm đến khả năng thanh toán của người NK nữa. Và chỉ cần chuẩn bị được bộ chứng từ hoàn thiện/hợp lệ, người XK sẽ nhận được tiền từ ngân hàng. Về phía ngân hàng của người NK, ngân hàng này sẽ khống chế bộ chứng từ, ngân hàng chỉ giao bộ chứng từ cho người NK khi người này thanh toán đủ số tiền hàng (trường hợp lúc đầu chưa ký quỹ đủ 100% giá trị lô hàng).

Dễ dàng nhận thấy rằng, Ngân hàng sẽ rất rủi ro trong trường hợp người NK không nhận hàng (trong khi ngân hàng đã dùng tiền của chính mình để trả cho người XK). Do vậy, ngân hàng vừa thu phí dịch vụ chuyển tiền, vừa thu tiền phí rất cao cho loại hình thanh toán kiểu này. Đồng thời, trong trường hợp xấu nhất là người NK không trả đủ tiền cho ngân hàng để lấy hàng, dẫn tới việc từ bỏ hàng, ngân hàng sẽ là người sở hữu lô hàng này trên chứng từ. Vì vậy, ngân hàng sẽ kiểm tra bộ chứng từ mà người XK cung cấp rất nghiêm ngặt, phòng trường hợp xấu nhất là chứng từ giả, ngân hàng lâm vào cảnh trớ trêu: không lấy được hàng mà tiền đã trả mất vào tay người XK.

Đôi lời như trên để người đọc hiểu được nét căn bản của phương thức thanh toán tín dụng chứng từ. Phần trình bày dưới đây sẽ đi vào phân tích cụ thể phương thức này.

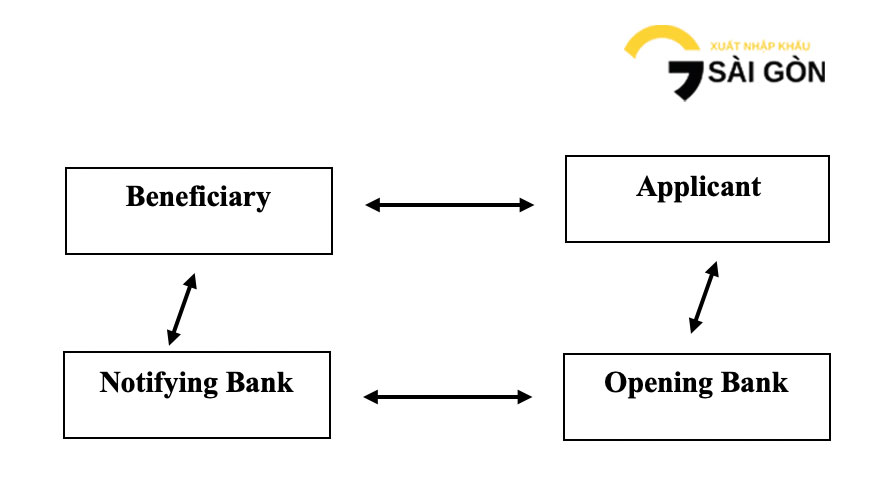

Ảnh: Quy trình thanh toán tín dụng chứng từ LC

Các bên trong quy trình thanh toán này:

Người yêu cầu mở L/C = Applicant (Người NK)

Ngân hàng Mở L/C = Opening Bank = Issuing Bank (Ngân hàng của người NK)

Ngân hàng Thông báo L/C = Advising Bank = Notifying Bank (Ngân hàng của người XK)

Người thụ hưởng = Beneficiary (Người XK)

Diễn giải quy trình:

a. Chuẩn bị bộ hồ sơ gửi cho ngân hàng, gồm:

- Thư yêu cầu phát hành L/C (theo Mẫu của ngân hàng)

- Một bản sao Hợp đồng mua bán ngoại thương hoặc giấy tờ có giá trị tương đương như hợp đồng

- Một bản sao Giấy chứng nhận đăng ký kinh doanh (trường hợp giao dịch lần đầu)

- Giấy phép nhập khẩu (nếu có)

b. Đồng thời thực hiện Ký quỹ cho ngân hàng: từ 0% đến 100% trị giá lô hàng

- L/C phát hành bằng vốn tự có, người NK ký quỹ 100%

- L/C phát hành bằng vốn tự có, người NK không ký quỹ đủ 100% và/ hoặc có yêu cầu miễn, giảm mức ký quỹ thì người NK sẽ liên hệ với bộ phận Tín dụng nghiên cứu xem xét hoặc NH sẽ cung cấp cho người NK trong từng thời kỳ.

- L/C phát hành bằng vốn mà người NK vay của NH.

- Riêng đối với L/C nhập khẩu bằng vốn vay của Chính Phủ, ODA, ngoài những qui định đã nêu ở trên người NK cần gửi cho NH những giấy tờ như: Phê duyệt sử dụng vốn vay Chính phủ, ODA của bộ Tài chính; phê duyệt Hợp đồng của Tổ chức tài trợ vốn vay.

- Nếu L/C có vấn đề (không đúng như hợp đồng) thì người XK sẽ tham vấn ngân hàng Thông báo, sau đó yêu cầu người NK làm việc với Ngân hàng Mở để hoàn thiện, chỉnh sửa L/C cho đúng.

- Tuy nhiên, một số ngân hàng sẽ tính phí phát hành bản L/C nháp. Để tiết kiệm khoản phí này, sau khi điền form yêu cầu mở L/C, người NK nên gửi form này cho người bán kiểm tra. Nếu mọi thông tin trên form này đã đúng như thỏa thuận trên hợp đồng, người NK sau đó hãy gửi form chính thức đến Ngân hàng Mở.

- Mở L/C là việc ngân hàng Mở sẽ gửi một trường điện bằng mã điện SWIFT sang cho ngân hàng Thông Báo. Đồng thời, Ngân hàng Mở cũng scan một bản L/C này để gửi cho người NK, để người NK gửi cho người XK, báo rằng, mình đã mở được L/C.

- Thông thường, đây là bản scan, không cần bản gốc

- Người XK không nên nhận L/C và làm việc trực tiếp với ngân hàng Mở mà nên làm việc thông qua ngân hàng Thông báo.

- Ngân hàng Thông Báo có trách nhiệm hỗ trợ người bán kiểm tra L/C. Nhưng nếu mã điện tín là giả, L/C là giả, ngân hàng Thông báo được miễn trách trước người XK về hậu quả của L/C giả này.

Kể từ thời điểm nay, người XK sẽ thực hiện nghĩa vụ của mình (giao hàng và giao bộ chứng từ) theo L/C; còn các trách nhiệm khác thì vẫn thực hiện theo hợp đồng giữa hai bên.

Công việc này sẽ được trình bày ở phần Chuẩn bị bộ chứng từ khi sử dụng phương thức thanh toán tín dụng chứng từ - L/C.

- Ngân hàng Thông Báo chịu trách nhiệm kiểm tra và báo cho người XK biết nếu có sai sót trong chứng từ, đồng thời tư vấn cho người XK biện pháp khắc phục các sai sót này. Nếu Ngân hàng Thông báo xác nhận chứng từ hợp lý hợp lệ đầy đủ (theo thông lệ của ngân hàng) nhưng cuối cùng, Ngân hàng Mở lại charge/thu phí Bất hợp lệ bộ chứng từ (hoặc nặng hơn là từ chối thanh toán) thì Ngân hàng Thông báo phải chịu một phần trách nhiệm với người XK trong việc chia sẻ chi phí này (tuỳ mối quan hệ giữa người XK và ngân hàng Thông báo).

- Việc kiểm tra bộ chứng từ xem có phù hợp với yêu cầu của L/C hay không rất quan trọng. Vì về bản chất, lúc này, chính Ngân hàng Mở là người đang “sở hữu” lô hàng, nên họ kiểm tra rất gắt gao Bộ chứng từ. Mặc dù, trước đó, người XK cũng đã gửi bản nháp/draft + scan bản gốc của Bộ chứng từ gửi cho người NK kiểm tra. Người NK đã kiểm tra/xác nhận là chứng từ ổn, hợp lệ. Nhưng nếu chứng từ chưa đúng như yêu cầu của Ngân hàng Mở thì Ngân hàng Mở vẫn từ chối thanh toán. Có nghĩa, người XK hãy phớt lờ những ý kiến bình luận của người NK về bộ chứng từ, mà chỉ nghe theo yêu cầu của Ngân hàng Mở - trên L/C.

- Việc trả tiền này là chính Ngân hàng Mở dùng tiền của mình để trả cho người XK;

- Nếu không trả tiền ngay, thì Ngân hàng Mở sẽ Ký Chấp nhận vào Hối phiếu và gửi ngược lại Hối phiếu đã được ký Chấp nhận này cho Ngân hàng Thông Báo. Ngân hàng Thông Báo gửi Hối phiếu đã được ký chấp nhận này cho người XK giữ. Đáo hạn thanh toán, người XK sẽ gửi Hối phiếu này cho Ngân hàng Thông báo để ngân hàng này thu tiền từ ngân hàng Mở.

- Thực tế là ngân hàng sẽ scan bản gốc và gửi cho người NK qua email để người NK kiểm tra trước. Sau đó, người NK sẽ nhận bộ chứng từ của lô hàng tại trụ sở ngân hàng. Sau khi nhận chứng từ người NK cần kiểm tra đối chiếu giữa nội dung L/C với các chứng từ nhận được, trường hợp có những khác biệt giữa L/C với chứng từ trong vòng 03 ngày làm việc người NK cần thông báo gấp cho NH Mở để NH Mở khiếu nại ngân hàng Thông báo và bên người XK. Trường hợp khiếu nại kiểu này ít xảy ra vì ngay từ đầu, người XK đã chủ động gửi chứng từ nháp cho người NK xem và xác nhận.

- NH Mở sẽ chỉ giao chứng từ cho người NK khi người NK thanh toán đủ tiền hàng còn thiếu (nếu lúc trước mới chỉ ký quỹ một phần để mở L/C) và các chi phí liên quan (nếu có). Đồng thời khi đó, Ngân hàng Mở sẽ ký hậu vào vận đơn gốc và làm một Uỷ quyền nhận hàng để người NK nhận được hàng (vì lúc này B/L ghi Consignee là theo lệnh của Ngân hàng).

- Nếu không dùng vận đơn gốc/hoặc chưa có vận đơn gốc, NH mở sẽ thực hiện một Bảo lãnh nhận hàng đến hãng tàu để người NK có thể nhận hàng theo L/C.

- Nếu người NK không có khả năng thanh toán số tiền còn thiếu, ngân hàng Mở lại tiếp tục nhượng bộ và hỗ trợ cho người NK vay phần còn thiếu.

- Hoặc trường hợp xấu nhất, người NK không muốn nhận hàng hoặc không còn khả năng trả tiền, thì ngân hàng Mở sẽ trở thành người sở hữu luôn bộ chứng từ này (sở hữu hàng) và thực hiện việc phát mãi để bán lô hàng cho bên khác với tư cách là người sở hữu thực sự của lô hàng lúc này.

► Lưu ý, có một một kịch bản khác/quy trình làm việc khác xảy ra trong phương thức tín dụng chứng từ đó là: Nếu người NK đã ký quỹ đủ 100% giá trị tiền hàng ngay từ đầu, thì ngân hàng Mở thường chấp nhận để cho người XK gửi chứng từ gốc trực tiếp về cho người NK để người NK lấy hàng, tức Ngân hàng không cần khống chế bộ chứng từ, vì cơ bản, ngân hàng không đối mặt rủi ro khi mà người NK đã ký quỹ đủ 100%. Loại tín dụng như vậy gọi là Tín Dụng Trơn (Clean Credit), và loại L/C dùng trong hoàn cảnh này gọi là L/C Trơn (Clean L/C).

Xem thêm: L/C Trơn - Tín Dụng Trơn

Bài viết độc quyền của tác giả: Ths. Lê Sài Gòn - Giám đốc Trung tâm Đào tạo và Tư vấn Xuất Nhập khẩu Sài Gòn - SIMEX

Mọi chi tiết về Khóa học, Giảng viên và Lịch khai giảng, vui lòng tham khảo tại www.simex.edu.vn hoặc Hotline 0327567988 để được tư vấn Chuyên môn và tư vấn Khóa học xuất nhập khẩu miễn phí.